相談内容

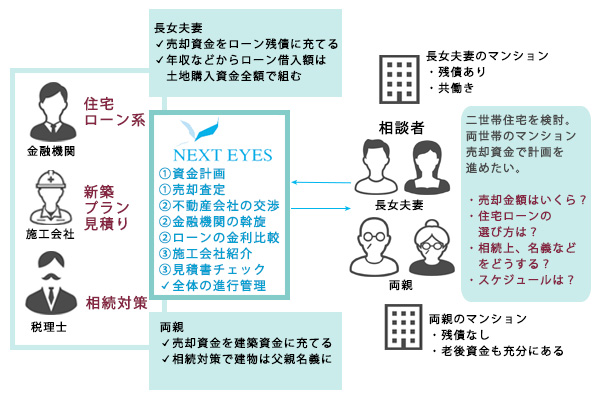

子供が生まれたのを機に、長女夫妻が親との二世帯住宅を検討。長女夫妻は、共働きで収入があるが両親はリタイアしており収入はない。

それぞれ所有マンションの売却資金が住宅取得資金の原資。ただし、長女夫妻のマンションには残債があり、自己資金にはとても充当できない。

そんな中、勤務先にも近く、現在の住まいに近いところで気に入った土地が見つかり、手付契約を行った。

しかし誰がいくら、どこに名義を持つかで相続対策も変わってくる。不動産仲介業者は、知り合いのハウスメーカーで契約させることに注視。

できるなら注文住宅で自由に建てたいが、ローン特約の期限まで1か月を切り、それまでに請負契約と住宅ローンの本審査を受けなければならない。

相続対策、資金計画、住宅ローンの斡旋、建築会社の選び方を教えて欲しい。

問題点の抽出

・購入資金の原資は、それぞれのマンション売却資金。いくらで売れるのか。

・長女夫妻は、それぞれどれだけ住宅ローンが組めるのか。

・資金計画が確定した上で、どれだけ建築資金にかけられるのか。また適正な会社は。

・将来の相続対策を考慮した上で、親の名義を土地に入れるべきか、建物に入れるべきか。

・マンションの売却先行か、適正なタイミングは。

提案

・それぞれのマンションの売却査定

・長女夫妻のライフプランニングと住宅ローン額の査定

・資金計画が可能かどうかのチェック

・相続対策相談と適正な名義所有のアドバイス

・住宅ローン金融機関の斡旋と金利比較

・適正な売却時期と購入時期、及び全体スケジュールの提案

・家づくりのこだわり、建築資金からの適正な建築会社紹介

費用

| ・所有マンションの売却査定 | ・・・無料 |

| ・提携税理士による相続対策相談 | ・・・無料 |

| ・ライフプランニング(キャッシュフロー表の提出)と資金計画診断 | ・・・3万円(税別) |

| ・家づくり仲介システム | ・・・新築請負金額の3% |

コンサルティング結果

まずは、それぞれのマンションの売却査定を実施。両親のマンションは6,000万円で、残債もなくセカンドライフ資金も他に充分あることから建築資金に充当。

長女夫妻のマンションは、4,000万円でほとんどがローンの残債と諸費用で消えることが判明。また、同時に長女夫妻のライフプランニングを実施。

それぞれが1,000万円程度の収入があるが、将来を見据えて住宅ローンの借入額は、土地購入資金の8,000万円とする。

次に税理士による相続対策相談を行う。当初は、土地に父親の名義を入れ、小規模宅地の軽減を利用しようとも考えたが、相続時に建物の方が固定資産税評価額となることから、建物に名義を入れた方が将来の評価額は下がるとの見解で、建物は父親名義及び長女夫妻が一部名義を持つことで決定する。

スケジュールとしては、上記の資金計画で方向性を確定し、相続対策、不動産の購入と売却を同時進行で進める。

また建築については施工中の工事不安もあることから、弊社の家づくり仲介システムに申し込む。

売り主と交渉しローン特約期間の1か月延長を承諾してもらった上で、不動産仲介会社の紹介ハウスメーカー以外に3社を紹介。

併せて弊社提携の金融機関3社と面談し、金利の低いところで決定した。

担当者